本記事にはプロモーションが含まれている場合があります

退職時の雇用保険、失業給付金の手続きについて

雇用保険とは、退職時に失業手当や失業保険と言われている基本手当、出産後の育児休業中に受け取れる育児休業給付、介護を必要としている人が家族にいて介護休業を取得した時に受け取れる介護休業給付、従業員が資格や教育の訓練を受けられる教育訓練給付といった雇用を総合的にサポートする制度で25種あります。

その中でも今回は、加入者が退職した場合の失業給付金についてみていきます。

この失業給付金は会社都合の退職だけでなく自己都合で退職した場合も経済的な心配をせずに転職や企業ができるよう失業給付金という形で手当を受給できる制度です。

雇用保険の加入の条件

まずは雇用保険の加入条件をみていきましょう。

勤務開始時から最低31日間以上働く見込みがあること

雇用保険における“雇用”の考え方が反映された条件です。

更新のない31日未満の有期雇用契約のような31日以上雇用が継続しないことが明確である場合を除き、この条件に該当することとなります。

1週間の所定労働時間が20時間以上であること

こちらも雇用保険における“雇用”の考え方が反映された条件です。

所定労働時間とは契約で定められた労働時間のことです。

始業時刻から終業時刻までの時間から休憩時間を差し引いた労働時間のことで、就業規則や雇用契約書にて定められている労働時間です。

労働基準法が定めた法定労働時間の範囲内で会社が決めます。正社員としてフルタイムで働く場合はもちろんのこと、パートタイムやアルバイトでも適用されます。

ただし、パートやアルバイトの場合はシフトの関係で毎週の労働時間が異なることがあります。その場合は月の合計が週20時間相当を超える雇用条件かで判断します。

学生ではないこと

雇用保険における“対象者”の考え方がこの条件です。

この学生は、学校教育法第1条で規定されている学校の昼間の学部の学生が対象に当たります。

一方で夜間大学、定時制高校、通信制の教育を受けている者は一般の労働者と同様に勤務しているとみなされるため、雇用保険の被保険者の要件に該当すれば被保険者となります。

以上の条件に当てはまる被保険者が在籍する場合、雇用主は必ず「雇用保険被保険者資格取得届」を事業所の所在地を管轄する公共職業安定所(ハローワーク)に、被保険者となった日の属する月の翌月 10 日までに提出する必要があります。

この被保険者資格取得の届出が適正になされていないと、労働者が失業した際に支給される給付がなされず、不利益を被ることがあるので、雇用主はしっかりと届出をする必要があります。

こうして無事に雇用保険に加入すると雇用保険被保険者証が発行されます。

雇用保険被保険者証は紛失を防ぐために勤務先で管理され、退職時に本人に返却されることが一般的なため、現在は手元にないという方も多いでしょう。

受け取った被保険者証は雇用保険の各種給付を受けると際や再就職のときに必要となるため、なくさないよう大切に保管しましょう。

雇用保険の保険料

雇用保険料は労働者のみが支払うのではなく、会社側と分担して支払います。

労働者の負担分は給与から天引きされます。

雇用保険料は毎月の給与も賞与も同じ負担料率で算出します。

保険料率は一般事業と農林水産・清酒製造の事業、建設事業で異なります。

農林水産業・清酒製造の事業は季節変動が大きく常時雇用が難しいためです。建設業建設事業は景気に左右されやすいため比率が違いますが、その分独自の助成金があります。

雇用保険の計算方法

雇用保険は労働者負担雇用保険料に事業主雇用保険料を合わせたもので雇用保険料率×賃金総額で求めることができます。

賃金総額とは毎月の賃金総額を指します。

通勤手当や深夜手当などの各種手当や賞与も含まれ、税金その他社会保険料等を控除する前の支払総額です。

計算方法は下記です。

雇用保険料=労働者負担雇用保険料+事業主負担雇用保険料

労働者負担雇用保険料=賃金×労働者負担保険料率

事業主負担雇用保険料=賃金×事業主負担保険料率

保険料率は定期的な見直しが実施されるため、自身が必要とするときにはハローワークを参照するようにしてください。

雇用保険保険料率一覧

| 労働者 負担 |

事業主 負担 |

事業主負担内訳_1

失業等給付 育児休業給付の

保険料率

|

事業主負担内訳_2

雇用保険 二事業の保険料率

|

雇用保険 料率 |

|

|---|---|---|---|---|---|

| 一般事業 | 3/1,000 | 6/1,000 | 3/1,000 | 3/1,000 | 9/1,000 |

| 令和2年度 | 3/1,000 | 6/1,000 | 3/1,000 | 3/1,000 | 9/1,000 |

| 農林水・清酒製造の事業 | 4/1,000 | 7/1,000 | 4/1,000 | 3/1,000 | 11/1,000 |

| 令和2年度 | 4/1,000 | 7/1,000 | 4/1,000 | 3/1,000 | 11/1,000 |

| 建設の事業 | 4/1,000 | 8/1,000 | 4/1,000 | 4/1,000 | 12/1,000 |

| 令和2年度 | 4/1,000 | 8/1,000 | 4/1,000 | 4/1,000 | 12/1,000 |

※枠内の下段は令和2年度の雇用保険料率

雇用保険の計算例

雇用保険の計算例をみていきましょう。

支給額合計が350,000円で一般事業の場合

雇用保険料=350,000円×3/1,000=1,050円となります。

計算結果に端数がある場合は、50銭以下切り捨て、50銭超切り上げで考えます。

失業給付金(雇用保険)の受給条件とは

続いて、雇用保険加入者が退職した際に受給できる失業給付金の受給条件についてみていきましょう。

失業給付金は正式名称を「求職者給付」といいます。

雇用保険に加入していること

雇用保険に加入していた期間が、退職前の2年間で12ヶ月以上あることが条件となります。

またその12ヵ月を構成する1ヶ月とみなされるのは働いた日数が11日以上ある月とされています。

ただし、この12ヵ月の対象となるのは自己都合退職をした人が対象であり、会社都合で仕事を辞めざるを得なかった方や自己都合であっても正当な理由があり「特定理由離職者」と認められた方は雇用保険加入期間が退職前の1年間で通算6ヶ月以上と12ヵ月の半分となります。

特定理由離職者とは

- 体力の不足、心身の障害、疾病、視力・聴力・触覚等が減退し退職した者

- 妊娠、出産、育児等により離職し、受給期間の延長措置を受け退職した者

- 父母や親族の死亡、疾病、負傷、扶養など、家庭の事情が急変し退職した者

- 配偶者や親族と別居生活を続けることが困難になり退職した者

- 結婚、育児、事業所の移転、転勤、配偶者の転勤などのため、通勤が困難になり退職した者

- 希望退職者の募集に応じて退職した者

失業状態であること

雇用保険における失業状態とは“労働する意思と能力があり、積極的に就職活動を行っていながら就職できない状態”のことを指します。

この、就職活動を行っているという前提が必要なため、以下のケースは失業状態と認められません。

- 家業に専念する場合

- 学業に専念する場合

- すでに次の就職先が決まっており、転職活動をする予定がない

- 自営業を始める場合(準備を含む)

- 会社や団体などの役員に就任した場合(予定や名義だけの場合も含む)

- 病気や妊娠・出産・育児などですぐに働くことができない場合

ただし、病気などですぐに働けない場合は、手続きを行うことで受給期間を延長することが認められています。

失業給付金受v給までの流れや必要な手続きは?~退職から受給まで~

続いて雇用保険における失業給付金をもらう手続きの流れ、必要書類をみていきましょう。

失業給付金を受け取るためには、必要書類の準備、ハローワークへの申請、雇用保険説明会への参加といった所定の手続きを踏む必要があります。

手続きに必要な書類の準備

失業給付金を受給したいと思ったら、手続きのために以下の書類を準備しましょう。

- 雇用保険被保険者離職票−1

- 雇用保険被保険者離職票−2

- マイナンバーを確認・証明できるもの(マイナンバーカード、通知カード、住民票など)

- 本人確認証明書(マイナンバーカード、運転免許証、パスポート、年金手帳など)

- 本人の印鑑(スタンプ印不可)

- 写真2枚(縦3cm×横2.5cm)

- 本人名義の普通預金通帳またはキャッシュカード

※ただし雇用保険被保険者離職票−1の金融機関指定届に金融機関による確認印がある場合通帳は不要です

手続き書類についてそれそれ詳しくみていきます。

雇用保険被保険者離職票-1,2

雇用保険被保険者離職票とは離職したことを証明する公的な文書です。退職者自身がハローワークに提出する必要があります。

企業によって発行の方法が異なり、退職者に離職票の発行有無を聞く場合もあれば退職者全員に発行する場合、退職者から希望がなければ発行しない企業もあります。

失業給付金を受給したい場合は必要となるので発行を申し出ておきましょう。

転職先の企業には提出するものではないので、退職後すぐに転職する場合や失業給付金を受給する予定がない人は発行の必要がない書類です。

ちなみに1,2とあるのは雇用保険の資格喪失の旨が記載された雇用保険被保険者離職票-1、離職日以前の賃金支払状況と離職理由が記載され雇用保険被保険者離職票-2と分かれているためです。

マイナンバーカード

マイナンバーカードもしくはマイナンバーが確認できる書類が必要です。

マイナンバーがない場合はマイナンバーが確認できる書類どれかマイナンバー通知カードもしくはマイナンバーの記載がある住民票のどれかが必要です。

住民登録地にてマイナンバー入りの住民票は請求できます。

いずれもコピーしたものは認められないのでご注意ください。

身元確認書類

身元証明書類には1種あれば身分証明ができるものと、2種用意しないといけない書類があります。

1種で済むもの

- 運転免許証

- 官公署が発行した身分証明書

- 写真付き資格証明書等

2種用意が必要なもの(コピー不可)

- 公的医療保険の被保険者証

- 年金手帳

- 住民票記載事項証明書

- 公共料金の領収書

- 児童扶養手当証書または特別児童扶養手当証書

など

ハローワークで手続きを行う準備

手続きに必要書類が整ったら、現住居を管轄するハローワークへ行き、以下の手続きを行いましょう。

- 求職申し込み

- 離職票など必要書類の提出

- 雇用保険説明会の日時決定

失業手当の給付を受けるためには、再就職の意思を示すため求職の申し込みが必須です。

また、次のステップとなる雇用保険説明会についても担当者から案内があるため、日時などをしっかりメモしておきましょう。

離職理由の判定・受給資格の決定

雇用保険窓口にて、失業給付金の受給要件を満たしているかを確認する手続きです。ここで受給資格が決定します。

離職理由に正当な理由がある場合などは根拠となるものを用意しておくとよいでしょう。ここで退職者と事業主で離職理由に相違がある場合は、ハローワークが最終的に判断します。

雇用保険説明会への参加

雇用保険説明会は雇用保険ついて詳しく説明してくれる名前通りの会です。

失業保険をもらうための資格や段取りを教えてくれます。担当者から指定された日時に参加します。

内容としては、以下のような内容です。

- どんな人が失業認定を受けられるのか

- 3回の講習を受けなくてはいけない

- 不正受給にならないための注意点

- 再就職手当ての内容や金額

- 国民年金への移行について

ここで雇用保険資格者証と失業認定申告書が渡され、失業認定日が決まります。

失業認定日とはハローワークから失業であることを認めてもらう日です。原則として4週間に1度です。

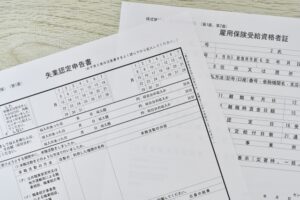

失業認定日にハローワークへ行く

失業認定日にハローワークへ行き、失業認定申告書を提出して失業の認定を受ける手続きです。

失業の認定を受けるためには失業認定申告書に実績を記載する月2回以上の求職活動が必要で、当日の持ち物は受給資格者証と失業認定申告書です。

認定日にハローワークに行けない場合

認定日までにハローワークに行って手続きができない場合には認定日前日までの認定を受けられないため基本手当の支給はありません。

ただし、ハローワークに事前に申し出ることで認定日の変更が認められる場合があります。

認定日の変更ができる理由

- 就職した場合(認定日当日のみ働く短期間のものを含まれます)

- 就職のために採用試験、面接、その他資格試験を受けなければならない場合

- 本人の病気、けが、結婚、その他親族の看護、親族が危篤状態にあるまたは死亡した場合

それぞれ採用証明書、面接証明書、医師の診断書等が必要です。

待期期間

待期期間とは、自己都合退職でも会社都合退職でも一律に適用される受給待機期間です。

受給資格が決定した日から通算して7日間が該当します。この期間は、失業給付を受給できません。

給付制限期間

自己都合退職などの一般受給資格者は、待期期間終了後、さらに給付制限期間があります。

自己都合退職者は失業給付金の受給手続日から原則として待期期間の7日が経過した日の翌日から原則2ヵ月(5年間のうち2回までが2ヵ月3回目以降は3ヵ月となります)失業給付金が受給できない期間がありその期間を給付制限期間といいます。

自己都合退職でも特定受給資格者、あるいは特定

理由離職者の場合は給付制限期間がないため、会社都合退職と同じく待期期間が終了すれば、失業給付金が受給されます。

失業給付金の受給

失業手当は通常、失業認定日から通常5営業日後に指定の口座に振り込まれます。給付制限がある場合は3カ月後となります。

以後、原則として4週間に1回の認定日に失業の認定を受けることで失業給付金を受給できます。

土日・祝日を挟むと振り込みが遅れることもあります。

失業給付金の計算方法

失業手当の計算の仕方は以下の手順です。

- 賃金日額=退職前6ヶ月の給与総額÷180(6ヶ月×30日)を算出

- 基本手当日額=賃金日額×45~80%(年齢や賃金日額によって異なる)を算出

- 基本手当の総額 基本手当の総額=基本手当日額×所定給付日数

- 毎月の基本手当額 毎月の基本手当額=基本手当日額×28日分

この金額が失業給付金として振込まれます。

以上が雇用保険加入者が受給できる失業給付金受給までの手続きの流れです。

失業給付金(雇用保険)受給中の注意点は?

無事に失業給付金を受給できたと思っても知らず知らずのうちに不正受給となってしまっていたり、アルバイトをして給付無効になったりしてしまっては困ります。

失業給付金受給中に気を付けなくてはいけないこと、失業保険受給中にアルバイトをしてOKな期間と、禁止されている期間についてお伝えしていきます。

不正受給にならないために

どのような場合に不正受給になるかみていきましょう。故意ではなかったとしても申告が漏れることで不正受給となってしまうことがあるので注意が必要です。

- 就職や就労を申告しなかった場合

この就労はパート、アルバイト、日雇い、試用期間や研修期間も含まれます。収入がなかったとしても申告が必要です - 内職や手伝いをしたことならびにその収入があったことを隠したり、偽ったりした場合

- 自営業を始めたことを申請しなかった場合

- 求職活動の状況を偽って申告した場合

- 労災保険の休業補償給付や健康保険の傷病手当金などの支給を受けていることを届け出なかった場合

- 就職日を偽って申告した場合

就職していないのに就職したと偽ることや、就職日を偽り再就職手当などの支給を求めることが該当します - 内職や手伝いをしたこと、またその収入があった場合

- 受給資格者証を他人に貸したり譲ったりした場合

- 偽りの記載をした離職票を提出した場合

- 採用証明書や医師の証明書、再就職手当支給申請書などの各種の証明書を偽造または改ざんした場合

- 離職した企業へ再雇用される予定があるにもかかわらず、失業等給付の受給をした場合

不正受給をした人への処分

上記にあげた不正の行為のあった日から失業給付金を受けることができなる支給停止処分となります。

また、不正な行為により支給を受けた金額は、全額返還しなければならない返還命令処分となります。

そして、さらにその不正行為によって支給を受けた金額の2倍以下の金額の納付が命ぜられる納付命令処分が下されます。

この場合、返還命令処分とあわせて不正受給した金額の3倍以下の金額を納めなければならなくなるのです。

さらに納付を延滞すると延滞金が課せられることとなります。

支払いを怠った場合には財産の差し押さえが行われる場合や詐欺罪により処罰されることがありますので、不正をしないことはもちろんのこと、処分を受けた場合には速やかに支払うことが必要です。

失業給付金受給期間中にアルバイトをしたい場合

失業給付金中は失業中であることを認定してもらわないということをお伝えしましたが、それではアルバイトなどはしてはいけないのでしょうか。

失業給付金を受け取るまでには待期期間で7日間ありますし、自己都合で退職したとなるとさらに3ヵ月間の給付制限期間があります。

その間も生活をしていかなくてはなりません。アルバイトをして次の転職まで繋ぎたいという方もいるでしょう。

しかし、失業給付金受給者はアルバイトをすると、期間によっては給付無効になる可能性があるのです。

アルバイトをしていい期間

求職の申し込みの前

離職してからハローワークに求職の申し込みをする前までは自由にアルバイトをして構いません。

給付制限期間中

自己都合による離職の場合待期期間を過ぎると給付制限期間に入ります。

この期間はアルバイトができます。)があるため、何もしなければ2ヵ月の間無収入で生活が困窮する場合もあるでしょう。

そのためこの期間はアルバイトが認められています。

ただし、雇用保険加入条件である失業状態であることを満たすため1週間の所定労働時間が20時間以上にならないように、また31日以上の雇用が見込まれないようにする必要があります。

シフト勤務で雇用契約書にシフト表によるという記載があるだけで1週間の所定労働時間が明確でない場合にも1週間20時間未満のシフトにしてもらう必要があります。

給付制限期間内のアルバイトである証明をハローワークに求められた場合に提出できる雇用通知書を用意しておくと安心です。

失業給付の受給中

失業給付の受給中もアルバイトは可能です。ただし、労働時間や給与額によって失業給付金の減額や支給が先送りになることがあるので注意が必要です。

減額対象にならないように働く方法をみていきましょう。

1日4時間未満かつ1週間あたり20時間未満で働く

失業給付の受給中に“内職または手伝い”に該当する1日4時間未満かつ1週間あたり20時間未満で働けば大丈夫です。

逆にその時間数を超えると雇用保険の加入条件を満たすことになり、就職または就労したものとして扱われるため、失業手当は支給されなくなります。

上限金額の80%を超えない稼ぎにする

失業手当を受給しながら内職をする際には時間だけでなく金額にも気を付けなくてはなりません。

労働時間は短くとも以前に就労していた頃の何倍も稼いでいたら失業手当を支給する対象からは外れてしまいます。

失業手当を全額受け取るには内職の稼ぎを“基本手当日額”と“1日あたりの内職報酬”の合計金額が“賃金日額の80%”の範囲内である必要があります。

賃金日額とは在職中の1日あたりの平均賃金を指します。

よって、失業前に稼いでいた給料が少なかった人は、失業手当だけで以前の給料の80%を支給されてしまう場合もあり注意が必要です。

そういった人でも内職ができるように1日あたり1287円は控除が設定されています。自身の許されている範囲で働くようにしましょう。

退職中の健康保険や所得税・住民税について

退職すると勤務先で加入していた健康保険の被保険者資格がなくなります。

在職中は保険の手続きも税金の手続きも会社で行ってくれるためあまり意識したことがない人も多いでしょう。

退職したら自身で手続きが必要です。

まずは健康保険についてみていきましょう。

健康保険

健康保険とは、勤めている方およびその家族が加入する医療保険制度です。

そのため、退職してしまうと、転職先が決まっていないまたは退職から次の職場への入社まで期間が空くような場合に、切り替えをせずに病気になった場合や事故に遭った場合、健康保険の適用を受けられず高額な医療費を支払わなければなりません。

高額な医療費の支払いを防ぐために、いくつか方法があります。

まず必要書類として退職する際に健康保険資格喪失証明書を受け取りましょう。

健康保険から、国民健康保険に切り替えをする場合に必要な書類です。

そして下記の中から選んで手続きを進めましょう。

健康保険の任意継続被保険者制度を利用

退職前に加入していた健康保険に引き続き加入する方法です。最大2年間継続して加入できます。

任意継続にするための要件は退職する前に2ヶ月以上健康保険の被保険者であることですが、保険料を納期までに支払わなければ、任意継続の資格を喪失してしまいます。

保険料が在職時は会社と被保険者の折半でしたが、退職後の保険料は全額自己負担となるため、任意継続の資格を喪失しないように、しっかり支払いをするようにしましょう。

国民健康保険に加入する

国民健康保険は県と市区町村が共同保険者となって運営している健康保険の制度です。保険料は住んでいる自治体に応じて異なります。

家族の扶養に入る

退職後家族が加入している社会保険に入って、扶養家族になる方法があります。扶養家族の場合は社会保険料は発生しません。

退職後すぐに転職をしないのであれば未婚の方は親の不要に配偶者がいる方は配偶者の不要に入る方法があるでしょう。

続いて税金をみていきましょう。在職中は給料から天引きされていた税金や社会保険などは退職すると自分で手続きをしなければなりません。

まずは、退職時に手続きが必要な税金と社会保険を紹介していきます。

所得税

所得税は、年初に1年間の収入を想定して、それをもとに一定の税率で毎月の給料から天引きされる前払い方式の税金です。

毎年12月に年末調整を行って実際の所得と毎月納入した税金の額を調整しています。

手続きに必要となりますので退職時に源泉徴収票を受け取るのを忘れないようにしましょう。

年内に再就職した場合

退職後、年内に再就職した場合は再就職先の会社で年末調整を行います。

生命保険・医療費等の各種控除証明書と以前の会社の源泉徴収票を提出して手続きをしてもらうため、自身で手続きの必要はありません。

年内に再就職しなかった場合

退職後にすぐ再就職しなかった場合は翌年の確定申告の時期に居住地を管轄している税務署で確定申告を行います。

もし再就職が決まった場合でも時期が12月等で年末調整に間に合わなかった場合も自分で確定申告をする必要があります。

住民税

住民税は退職時期によって支払い方法が異なります。

1月から12月までの1年間の所得に対して課された税額を、翌年6月から翌々年の5月までに納める後払い方式です。

在職中は基本的に給与天引きによって納税しています。退職後は支払いの区切りである5月までの残額を自分で納める必要があります。

納税方法は退職の時期によって異なりますので注意しておきましょう。

6月1日〜12月31日に退職した場合

前年の所得に対して課された税額のうち、翌年5月までに納めるべき残額を、退職時に一括で支払うか分割で支払うか選択します。

退職の際に、支給される最後の給料や退職金などからまとめて差し引いて納める場合を一括徴収といい、後日自宅に届く通知書に従って納付書を使って納める方法を普通徴収といいます。

1月1日〜5月31日に退職した場合

前々年の所得に対して課された住民税の税額のうち、5月までに納めるべき残額を退職時に一括で支払う一括徴収で支払います。

6月以降は再就職していれば前年分の住民税は転職先企業での給与から天引きで、再就職していなければ納税通知書に従って自身で納税します。

まとめ

退職時の雇用保険、失業給付金の手続きについてみてきました。

退職をすると今まで会社がやってくれていた手配も含め、自身で手続きしなくてはいけないものも多いです。

方法を誤って損をしないように気を付けましょう。